九月末宏观利好政策密集发布,推动黑色商品期现货快速上涨,但假期后上涨动力逐步失速:节后第一周周尾,期螺收盘价自9月23日的涨幅回落至11.5%(9月30日涨幅高达15%),连铁涨幅降至17.8%(9月30日涨幅24.8%)。

上周市场走势验证了团队此前的政策分析结论:“确认价格底部,但尚未确认高点。” 展望短期市场:随着铁水和钢材产量的快速增加,钢价或在十月中下旬从近期高位稳步向下盘整,但回调幅度有限,逐步反映出钢厂利润在两年新高后承受的下行压力。

当前,市场预期在宏观情绪急涨之后逐步平稳进入观望期,周六上午的财政部发布会提出的财政政策支持力度并未超出市场预期,但为后续循序渐进发力留下了空间和想象力度。财政部特别强调对缓解地方政府债务压力和地产市场压力的支持态度,这或有利于支撑钢材后续需求。这样的市场氛围下,空头可能忌惮后续国内政策的发力潜力和美国大选及降息的不确定性,难以放胆做空。

价格盘整但有限下跌的另一个原因是,基于团队的调研和数据分析,年末实物工程量呈现出边际改善的迹象。

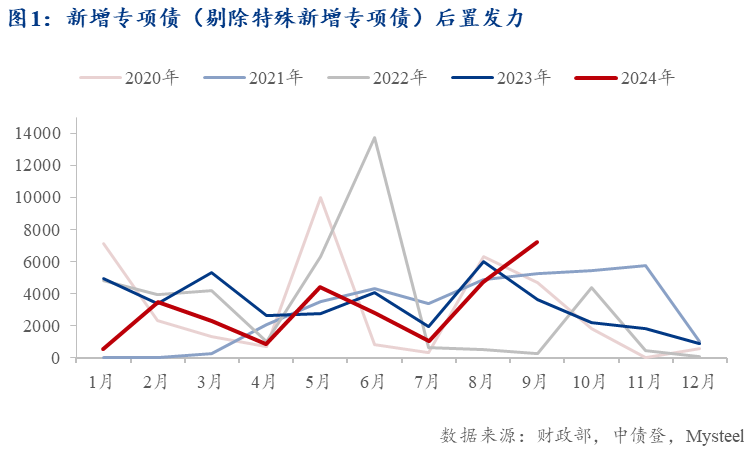

1. 专项债发力后置(排除特殊专项债)支持项目资金边际改善。三季度实际下达到项目上的新增专项债规模(已剔除特殊专项债,见图1)逐月递增,或支撑四季度基建项目动能。同时,据Mysteel调研反馈,下游工地资金周度到位率数据保持微幅环比改善,但幅度有限。

2. 部分央国企启动年末赶工存量项目,验证政府保增长决心。其中,华东及华南广州、海南等地开启中国铁建“大干一百天,确保完成全年生产经营目标任务”的基建项目工作部署。部分北方省份也传出在抓紧冬季到来前的有限施工期赶工。

但今年年末的赶工动作现在仅限于部分省份存量项目赶进度和部分重点项目早启动,并不能确认是大规模基建项目重启和资金到位,对年末建材需求仅有边际利好。同时需注意,在政策效果尚未到达项目前,部分地区的基建项目施工情况仍惯性下滑:请关注Mysteel后续调研。

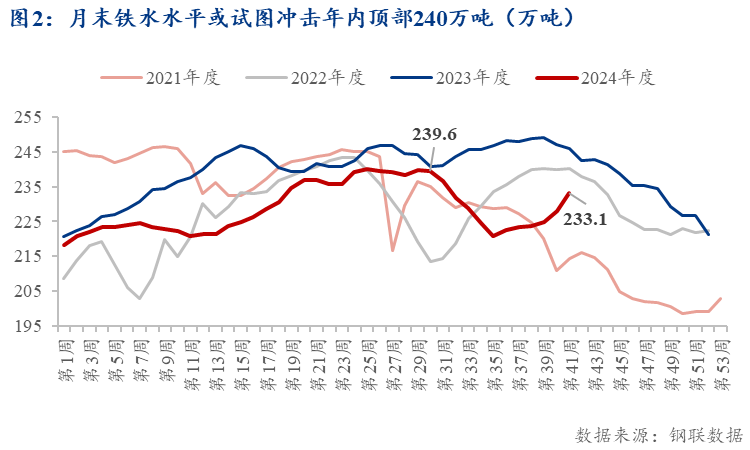

预计短期钢价稳步回调的主因在于钢铁供应端快速提产:9月26日至上周的钢价快涨周期内,Mysteel统计247家钢厂日均铁水产量上升8万吨(上周增5万吨)至233万吨,预计月末铁水水平将试图冲击本年铁水顶部240万吨(图2),铁水回升短期维持炉料继续上涨动能。

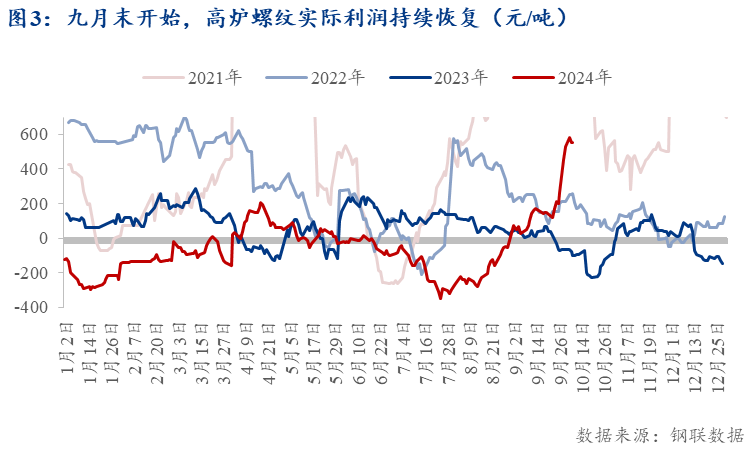

自九月末开始,高炉螺纹实际利润持续恢复,当前高达500元/吨,为近两年最高(图3)。而随着铁水及钢材产量端的持续上升,钢厂高利润难以维持。预计短期市场交易逻辑将围绕压缩钢厂利润展开。后续高产量压力是否引发市场盾爆发还需观察政策预期动能,产量见顶后的变化和基建项目年末资金改善程度。

螺纹:节前,宏观政策组合拳显著扭转市场情绪,推动股市和期货价格大幅上涨,上周上海螺纹现货价格较节前上涨284元/吨,达到3705元/吨。然而,节后宏观情绪有所减弱,加上螺纹钢供应端压力加剧,上周上海螺纹现货价格出现回调(周五价格为3690元/吨,较上周一下降40元/吨)。

上周,Mysteel小样本数据显示螺纹钢产量继续回升(+11.1万吨),但增幅不及前一周(前一周增产近20万吨),主要增量来源于长流程轧线的复产(+8.9万吨)。从区域分布看,除华中地区外,其他地区产量普遍回升,尤其是华东(安徽、福建)和华北(河北)地区的增幅较为显著。

预计本周螺纹钢产量将继续回升,但增速可能放缓。目前,钢厂利润已恢复至高位水平(模型显示,上周江苏钢厂螺纹钢即期利润达到350元/吨),且前期数据显示实际利润可达500元/吨,创下近两年新高。同时,厂库水平与6月底(大规模减产前)及往年同期相比仍有较大差距(约70万吨),这提升了钢厂的生产积极性。然而,由于当前高炉产量距年内高点仅有4万吨的差距,加之宏观预期转弱,钢厂提产更加谨慎,预计后续产量将缓慢回升,或有可能突破年内新高。

在短流程方面,电炉厂对废钢的需求增加,加上钢企前期库存偏低,近期废钢价格大幅调整,电炉成本有所回升。尽管如此,平电利润仍处于今年的最高水平(模型计算,上周华东区域平电利润为140元/吨),电炉厂的复产意愿依然强烈。根据前期数据预测,本周华南、华中部分电炉厂或将复产,预计电炉产量将继续小幅回升。

上周,螺纹钢表观需求在节后阶段性回补,但从近两周的表需数据来看,均值为233万吨,低于九月的均值水平(237万吨),下游需求呈现弱复苏态势。随着基建资金状况改善,以及前期项目工程回款情况好转(上周百年调研数据显示建筑工地资金到位率继续回升),叠加南北方基建项目加快推进(南方存量项目加速,北方则抓紧秋季施工期),预计螺纹钢表观需求仍有上行空间。上周螺纹钢库销比降至11.6天,低于往年同期,库存压力较小。尽管节后价格回调影响了市场情绪,钢厂出货受阻,上周厂库仍在累库,但累库速度有所放缓。

综合来看,螺纹钢产量即将接近年内最高点,而需求复苏缓慢,库存压力逐渐累积(或于本周提前出现累库拐点),导致螺纹钢价格呈现回调趋势。然而,考虑到总库存的累库幅度有限且累库拐点可能出现反复,价格下跌的空间也较为有限。预计本周上海螺纹现货价格将环比下跌58元/吨,至3640元/吨。

热卷:节后宏观预期消退,市场进入观望期,钢价小幅回调。上周上海热卷周均价格环比节前最后一天下跌73元/吨,至3578元/吨,涨幅较“924”政策发布前一天回落至15.4%(节前最大涨幅为17.7%)。

自9月26日起,随着钢价快速上涨的推动,全国小样本热卷产量环比增加12万吨至308万吨,热卷产能利用率也较节前上升3个百分点至78.7%。

节后热卷高库存问题明显改善。上周热卷全口径社库绝对量已降至去年同期以下,且十月上旬热卷去库存进度加快,节后单日去库量从节中的0.8万吨增至近三天的2.6万吨。

九月末价格反弹带动热卷生产利润大幅修复: 调研显示,九月末以来热卷生产利润快速上升,目前华东钢厂热卷生产吨钢实际利润约为200元,达到近两年新高,驱动钢厂增产。

虽然Mysteel调研数据显示(截至10月10日),河北、河南、山东等地部分热卷厂计划进行检修,热卷产量增幅有限。但考虑到热卷利润增长,钢厂提产意愿或持续增强。目前热卷供应仍低于年内均值315万吨,预计十月中下旬热卷产能利用率可能继续回升,接近上半年春节后320万吨的周均水平。

与此同时,十月制造业用钢需求预计将进一步释放。在发改委“两新”政策推动下,家电和汽车等制造业行业普遍提高了十月排产计划,制造业用钢需求预计环比九月增长5%-10%。根据产业在线数据及下游调研,十月四大白电排产量环比九月增加7%,汽车排产预计环比增长5%以上。

整体来看,市场或担忧利润驱动下的产量压力,但短期内库存压力减轻,加之政策推动终端需求边际改善,预计热卷价格回调幅度有限。预计本周上海热卷均价将环比下跌28元/吨,至3550元/吨。

铁矿:上周青岛港PB粉周均价为772元/吨,较节前上涨52元/吨,但较节前最后一天价格回落33元/吨。受节前国内一揽子政策刺激,市场情绪高涨,价格在节前一周内上涨了21%。节后,随着市场情绪趋于缓和,加上恐高情绪的影响,矿价小幅下跌3%。

上周六财政部将召开新闻发布会,但市场估计政策力度低于预期:预计新增特殊国债规模仅为2万亿元。但政策托底的意图明显,加之全国日均铁水产量快速回升,有望在月底达到239万吨的年内高点。目前钢厂铁矿石库存可用天数仅为31天,处于年内次低水平,显示出钢厂对铁矿石的强劲需求。在此背景下,矿价虽然短暂回调,但有望随后反弹上涨。

此外,当前钢厂螺纹吨钢毛利润已超过500元。在终端需求逐渐进入淡季以及钢厂产量快速增加的背景下,钢厂利润或将逐步收窄,预计原料价格表现将优于钢材价格。预计本周青岛港PB粉周均价将上涨至780元/吨,较上周增加8元/吨。

双焦:上周港口准一级焦均价为1875元/吨,较国庆节前一周上涨125元/吨;临汾低硫主焦煤均价为1786元/吨,较国庆节前一周上涨56元/吨。

国庆节期间,钢厂利润维持高位,高炉增产预期强烈。上周247家钢厂的日均铁水产量大幅增加5万吨,至233万吨/天,并在月底前保持上升。这带动了钢厂对原料的刚性需求,推动原燃料价格持续反弹。截至上周四,焦炭价格已经完成了5轮提涨,华北地区焦化企业由亏转盈,焦炭产量也加速提升。

模型测算显示,当前焦炭日均产量大致覆盖Mysteel 247家钢厂周均铁水233万吨/天水平的需求,因此短期内焦炭市场仍处于供需紧平衡状态。同时,当前焦钢利润模型显示钢厂利润远高于焦化厂利润,加之焦炭库存处于历史低点,焦炭价格在短期内将继续维持强势,仍有上涨空间。

焦钢企业均在提产阶段,对焦煤现货采购增加,且煤矿假期产量有所下降,焦煤库存由煤矿和中间贸易环节向焦化企业转移,煤价跟随焦炭价格上涨。但最近华东地区进口焦煤明显增加,叠加煤矿开工率恢复正常,焦煤供给仍然充足。

铁水产量继续上升,而成材需求仍存不确定性,因此在钢价回调和原料价格上涨的主线下,短期内市场交易逻辑围绕钢厂利润收缩展开。不过煤焦价格上涨依赖生产企业刚需采购,而当前焦钢企业持续将原料库存可用天数维持在低点,煤焦市场价格涨幅受限:预计本周港口准一级焦*均价1910元/吨,较上周上涨35元/吨;临汾低硫主焦煤*均价1810元/吨,较上周上涨24元/吨。

注:文中*号分别代表以下规格的价格(除废钢外均为含税价格):

螺纹:上海螺纹 HRB400E20mm

热卷:上海 Q235B:4.75*1500*C.

铁矿:青岛港 PB 粉(车板含税湿吨价格)

废钢:张家港重废(厚度≥6mm)

焦炭:日照港准一级出库

焦煤:临汾低硫主焦