引言:结合笔者3月《Mysteel:供需再平衡背景下 钢企减产要有“壮士断腕”的决心》一文逻辑,认为黑色系或进入一轮深度调整,甚至有可能走出一轮周期底部,并呼吁钢厂以壮士断腕的决心加大减产力度,以此加速周期轮转。现在复盘来看,成材期现价格均创下了近几年来的新低,符合预期,但4月以来期货反弹持续性却是笔者未料想到的,认为至少会在触底后在底部反复拉扯一段时间,现在来看,市场交易的逻辑确实在悄悄发生变化。对于后市看法,本文从周期、供需、产业政策及出口等角度进行浅显分析。

1、周期:短中长周期同处萧条阶段,库存周期或率先开启新一轮周期轮转

熟话说“春秋不常,循环相转。月满则亏,月缺则盈。”历史不会简单重复,但会押着相同的韵脚。

四大周期理论从长到短分别是,康波周期,又称技术创新周期,时间跨度约为50-60年;库兹涅兹周期,又称房地产周期,时间跨度约为15-20年;朱格拉周期,又称为商业周期或产能周期,平均长度约为10年;基钦周期。又称库存周期,平均长度为3~4年。

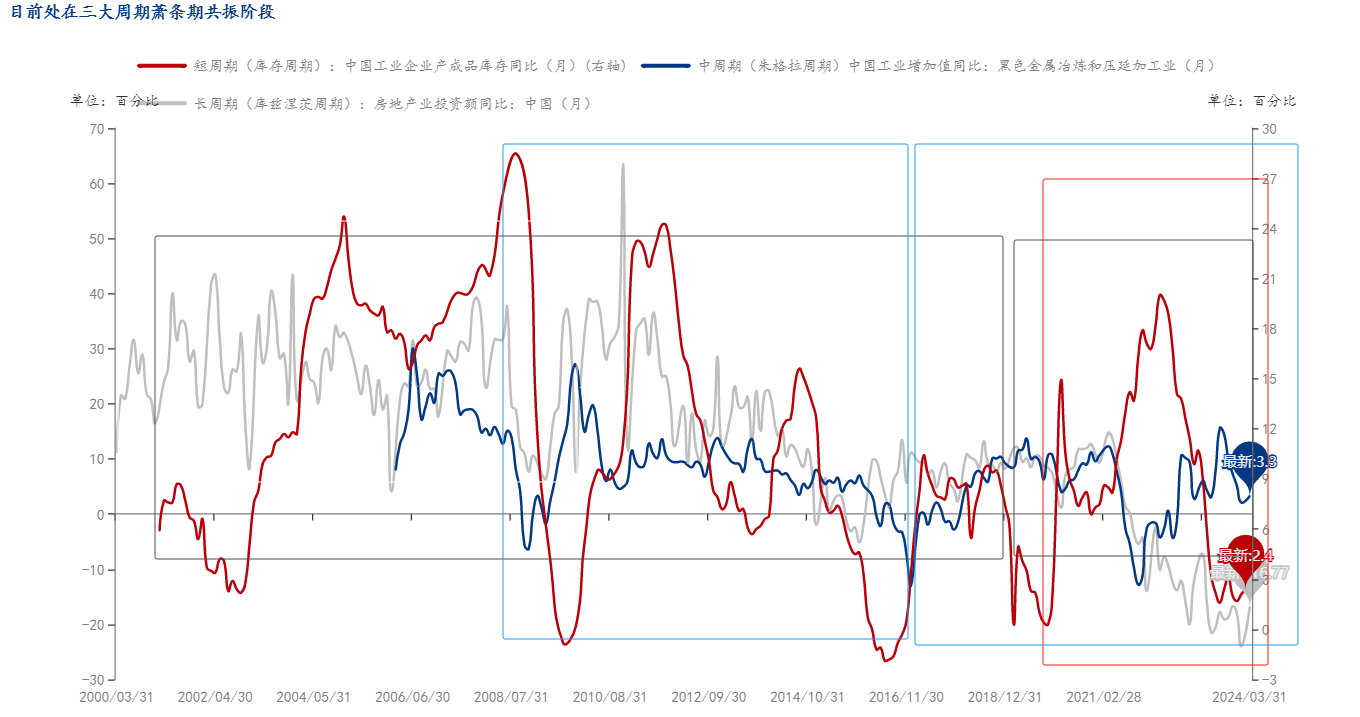

目前经济学界主流观点认为,目前我们正处在第五轮康波周期的萧条阶段,而再叠加库兹涅茨周期、朱格拉和库存周期来看均处在底部区间。当然周期跨度不同,周期轮转的时间节奏存在较大差异,从朱格拉周期来看,钢铁行业自2016年供给侧改革以来至今约9年左右,因此可以推算本轮产能周期或将在近两年完成新一轮周期轮转,结合库存周期看,自2020年疫情开始至今已超4年,从时间上推算周期的轮转或在年内出现。

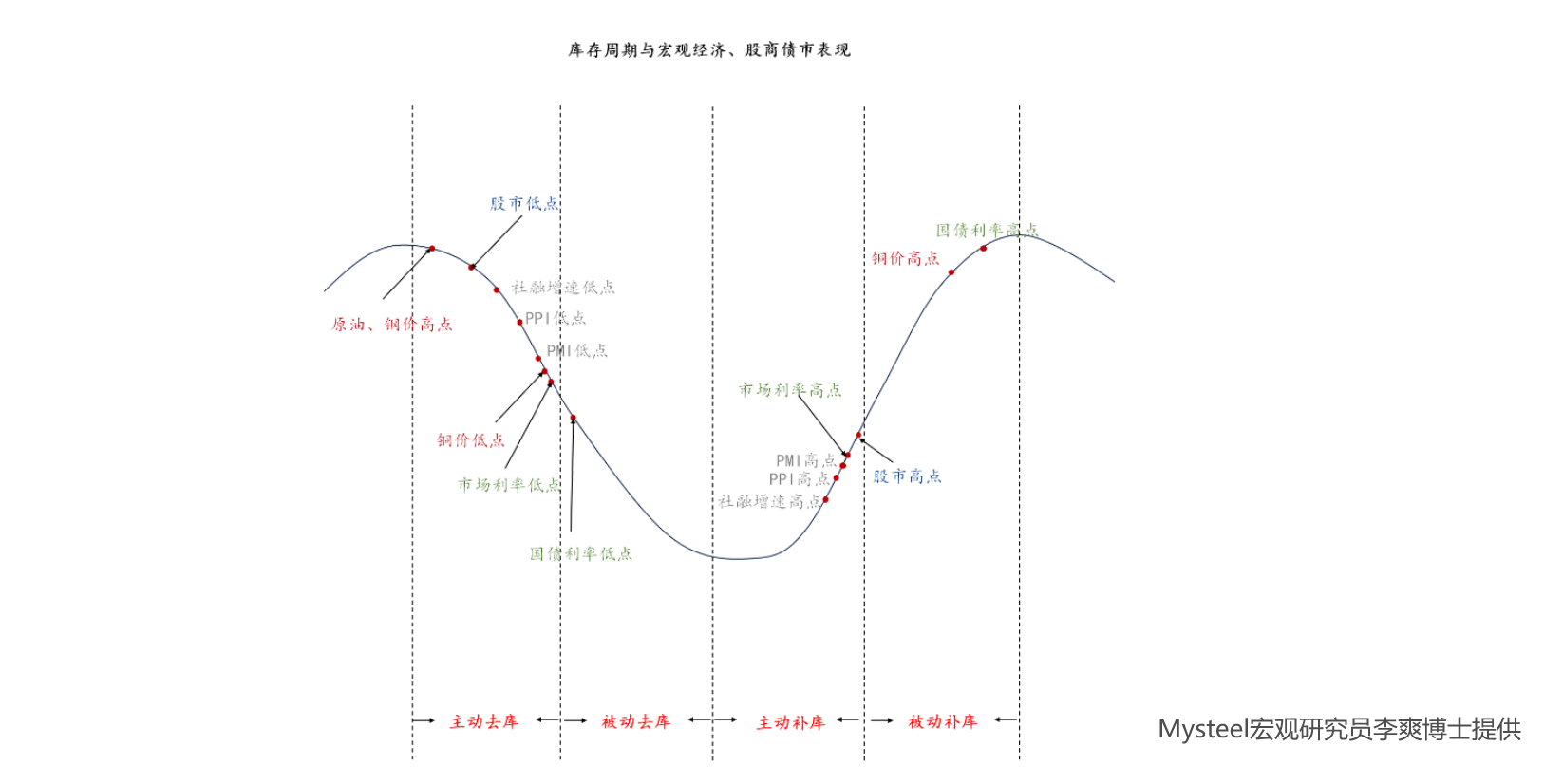

笔者认为,目前本轮周期处在主动去库到被动去库的过渡阶段,因钢材库存有明显的季节性特点,加之受地产及基建用钢需求下滑的影响,无法直接套用总库存增减及绝对值来判断是否进入了被动补库周期,但从中国工业企业产成品库存数据来看,已连续两个月呈现同比增速扩大的趋势。

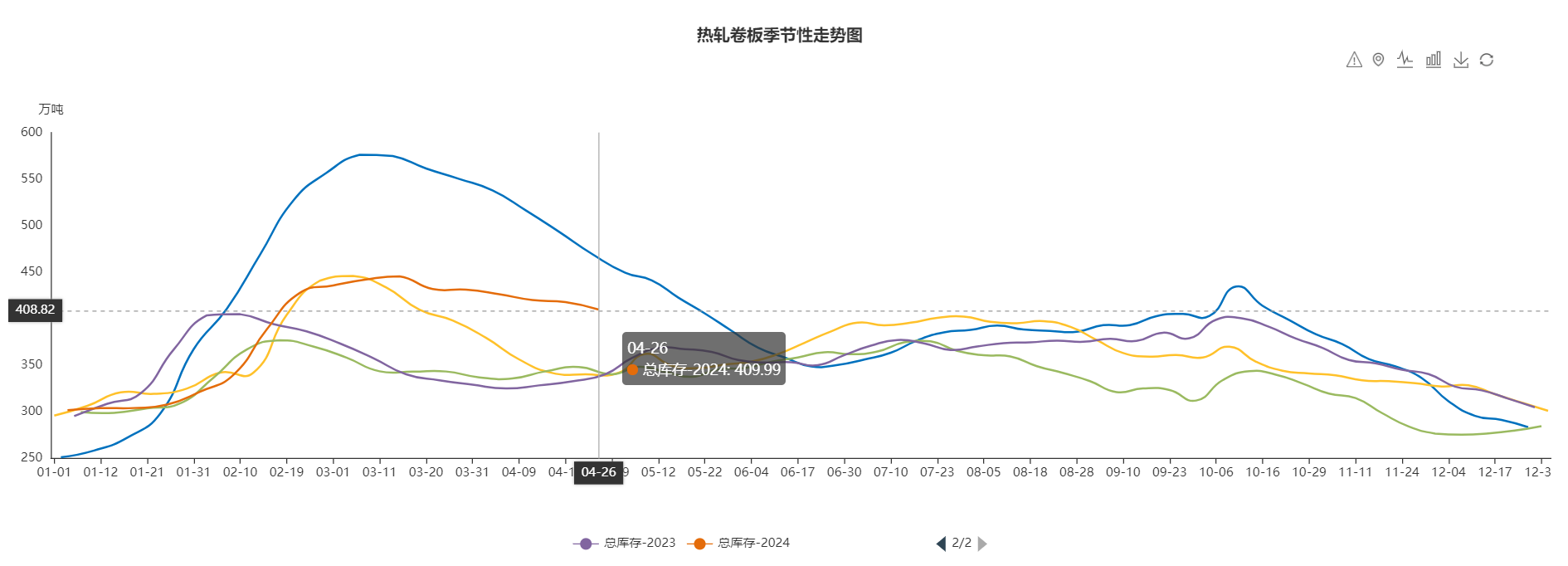

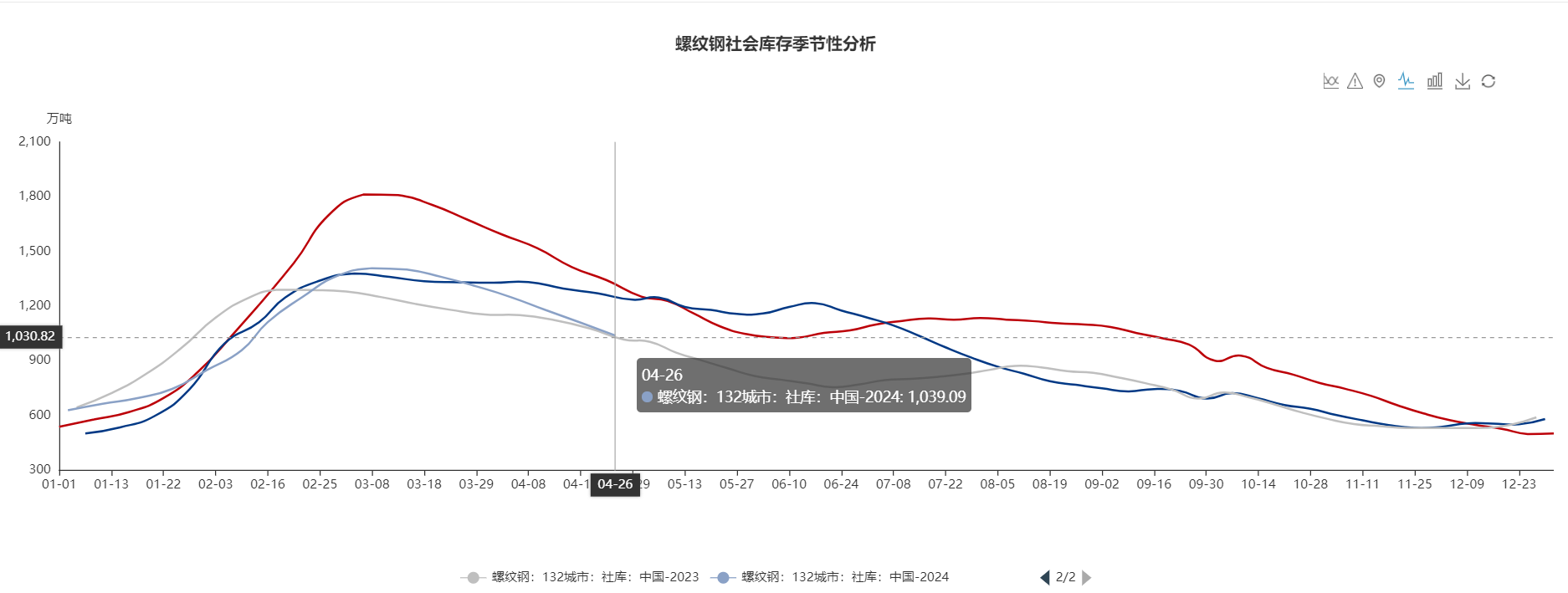

从钢材的总库存上看确实很难看出端倪,但在相同的钢价下行背景下,与建筑业投资相关度较大的螺纹钢库存下降的速率明显高于往年同期,且库存绝对值降至近年来同期低位水平,而与之相反的是,与制造业相关度较大的热轧卷板品种库存降速却明显低于季节性下降速率,且库存绝对值处在历年来同期高位水平。因此我们可以对品种间差异进行分类思考。

在价格下行阶段,钢厂及贸易商必然会主动降库去风险,从而提高库存周转效率,建筑钢材的库存表现显然是符合这一规律的,但截止4月26日数据,热卷总库存较年后库存高点仅下降35.7万吨,降幅仅8%,明显低于往年水平。3月官方制造业PMI数据重回扩张区间,也能印证目前制造业用钢需求正在复苏,所以3-4月热卷库存的持续高位必然不会是需求萎靡导致的库存累积,反而可以认为,热卷品种已经率先步入被动补库周期(复苏阶段)。

从品种产量占比来看,板带材占国内钢材产量比例已经超过建筑钢材,且比例在逐步扩大,从这一角度看热卷进入被动补库阶段是否更能代表钢铁行业用钢需求进入新一轮库存周期?当然事物永远是发展变化的,我们反对教条主义与生搬硬套,所处的环境背景不同,行情的发展演变必然需要结合多因素分析。

2、供给端:高价资源陆续出清,钢厂轻装上阵,复产节奏或慢于预期

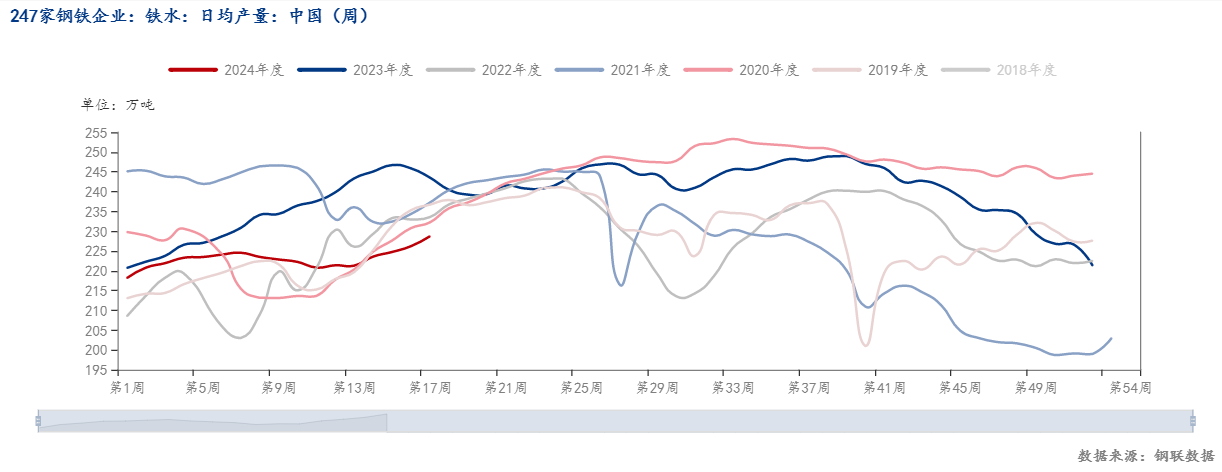

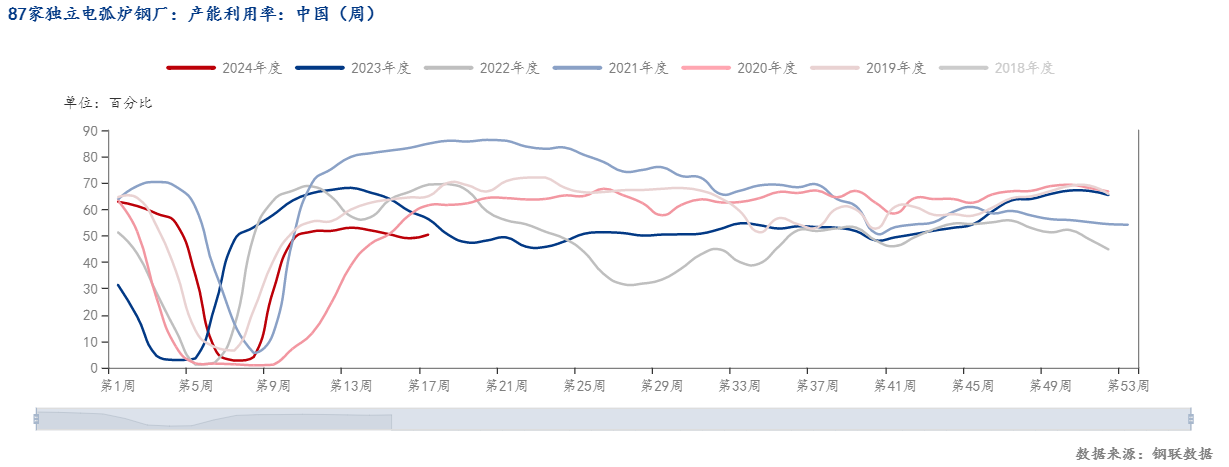

二季度粗钢产量或仍维持近年来低位水平。从国内各大钢厂陆续披露的一季度财报上看,大部分钢企出现营收与净利润大幅缩水的情况,当然从一季度钢铁价格表现就早能料到。对于二季度钢厂的产量预期,笔者认为造成严重供过于求的现象或难出现,甚至部分品种反而会出现供需错配(供不应求)。一方面,在一季度净利润大幅下滑甚至亏损的背景下,产量报复性反弹的概率较小,而产量扩张大部分时间出现在行业形势十分明朗的前提下,从历史数据也能看出,衰退周期降下来的产量恢复的弹性明显低于其他周期;另一方面,钢厂在高价资源陆续出清后,必然会以加快周转的方式取代前期高库存运作方式,以销定产防范风险也必然是钢厂的主要策略。

因此,从产量角度看,我们认为很难对随后的行情造成大的压力,而目前煤焦、铁矿等原料价格涨幅明显大于成材也能从成本端压制产量的增长。

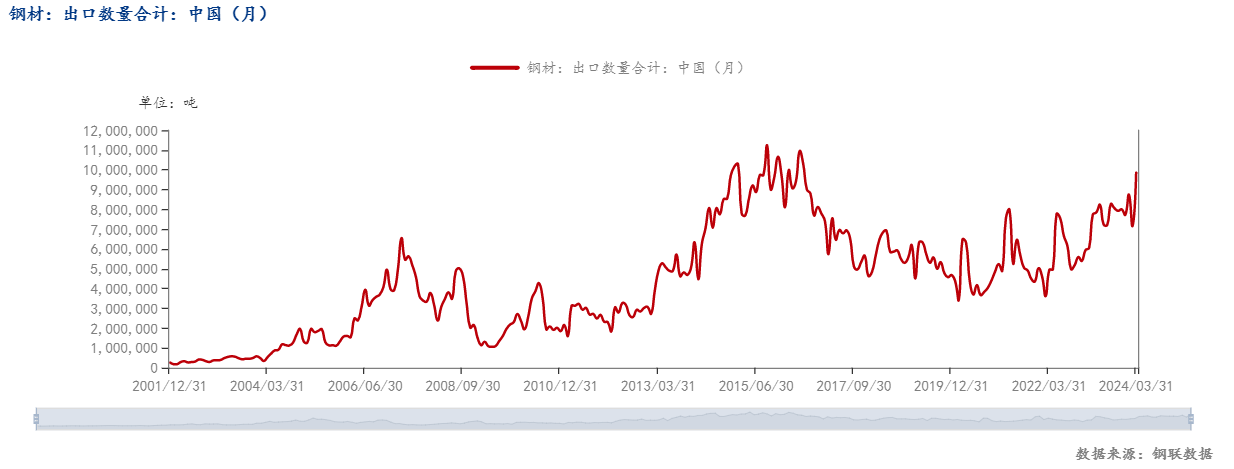

3、出口:钢材出口成今年需求端亮点,出口高韧性或减轻内需不足的压力

从需求端来看,笔者在上月《Mysteel:供需再平衡背景下 钢企减产要有“壮士断腕”的决心》一文对于国内钢材表观消费中推算,今年受房地产投资下行及基建投资放缓的影响,国内粗钢表观消费量降幅或在5000万吨左右,2024年一季度中国粗钢产量25655万吨,同比下降1.9%,而3月单月粗钢产量同比下降746.8万吨,同比下降7.8%,而今年一季度我国钢材出口量达2580万吨,同比增长30.7%,这还是在去年出口高基数的背景下达成,进口量仅为174.8万吨,同比下降8.6%。

从以上数据可以推算出,今年一季度国内粗钢表观消费量约为23250万吨,同比减少1111万吨,降幅为4.6%,这也印证了笔者对于全年国内粗钢表观消费约5000万吨的推算,但出口的逆势增长或能对冲国内用钢需求不足的压力。

4、内需:资金短缺问题将逐步化解,二季度国内用钢需求大概率迎来好转

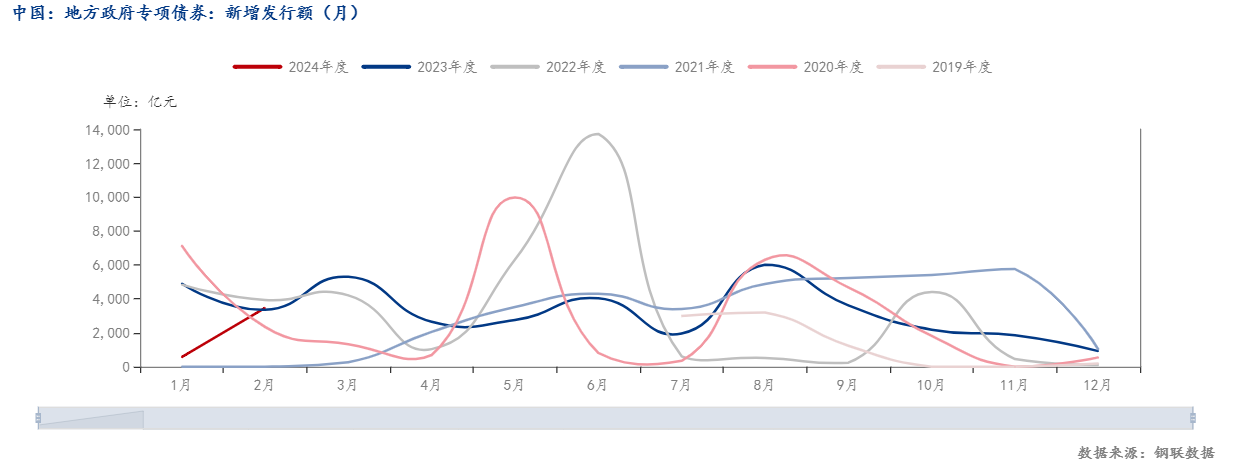

建筑用钢需求能否止降企稳成了短中期行情走势变化的关键因素,而资金问题成为关键中的关键。4月23日,国家发改委公开在官网发布消息称,近日,国家发展改革委联合财政部完成2024年地方政府专项债券项目的筛选工作,共筛选通过专项债券项目约3.8万个、2024年专项债券需求5.9万亿元左右,为今年3.9万亿元专项债券发行使用打下坚实项目基础,随着地方专项债项目完成审核,下一步地方将加快专项债发行进度,按往年惯例会在10月底前基本完成全年3.9万亿元新增专项债。

不过,今年以来专项债发行进度明显慢于去年。公开数据显示,2024年一季度,地方新增专项债共发行约6341亿元,同比下降约53%,已发行额度占全年新增专项债额度比重(发债进度)仅16%,远低于去年同期的35%。这也将意味着5-10月期间将有约3万亿额度地方新增专项债发行,平均每月达到5000亿元,这些增量资金形成实物工作量后,对于用钢需求将带来进一步提振。因此,资金短缺的问题有望在随后几个月逐步化解,可以认为5月用钢需求大概率好于三、四月份。

5、政策引领及多因素共振背景下,5月钢价有望迎来反弹,现货价格存补涨空间

市场化手段无法在短期内解决产能及产量过剩问题,钢铁行业超低排放改造相关政策或助力行业走出亏损困境,并走出衰退周期。对于5月行情,除了供需基本面因素,政策导向将成为新一轮景气周期的助推器。国务院2022年1月印发的《“十四五”节能减排综合工作方案》中提出,到2025年,全国单位国内生产总值能源消耗比2020年下降13.5%,今年的政府工作报告将单位GDP能耗目标设定为降低2.5%左右,而钢铁行业作为第一高能耗行业,要么倒逼钢厂减产,要么加大环保投入进行超低排放改造。2024-2025年,作为十四五收官的最后两年,减排目标的必然也必将达成,因此从这一角度看,各项减排政策的落地执行或进一步减少钢铁行业过剩压力,从而带动钢铁行业进入新一轮景气周期。

从目前钢价表现看,期现货表现存在明显的强弱差异,现货反弹幅度明显小于期货,这也是市场在需求缩量的环境下低价竞争的结果,展望5月,钢铁行业供需大概率进一步复苏,而届时将迎来一轮价量齐升行情,现货价格补涨可期。