概述:1-4月份国内轴承钢粗钢产量同比减少9.63%,轴承钢材产量同比下降11.45%。回顾5月份轴承钢市场,轴承钢价格盘整趋弱,成交不尽人意。截止到目前国内连铸不退火材低价资源在4500元/吨;中档材料报价4900元/吨;高端材料5800元/吨。鉴于需求环节对价格起到的支撑效应比较有限,再加上钢厂产能释放力度不减,库存降幅速度不及预期,预计6月份轴承钢市场价格偏弱运行。

一、国内轴承钢产量情况

1、1-4月份产量:轴承粗钢、钢材同比双双下降

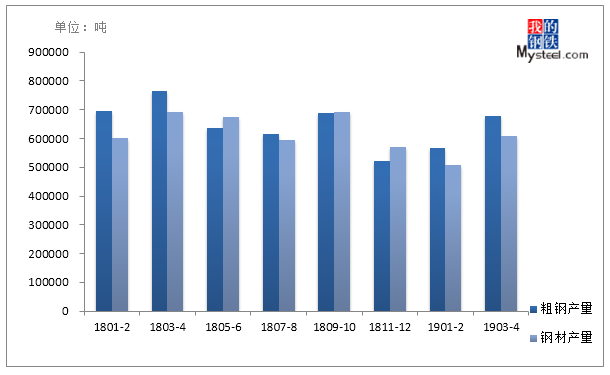

根据特钢协统计数据显示,2019年1-4月份我国主要优特钢企业轴承钢粗钢产量为124.50万吨,与去年同期相比下降9.63%;2019年1-4月份我国主要优特钢企业轴承钢材产量为111.37万吨,与去年同期相比下降11.45%。详见图1.

图1:18年至今全国轴承钢粗钢、钢材产量变化情况

数据来源:特钢协、上海钢联

2、1-4月轴承钢各生产企业成品材产量:钢厂产量同比减少

从图2可以看出,目前轴承钢产量较大的分别是:中信特钢(兴澄特钢、大冶特钢、青岛钢铁)、中天和巨能,占到总产量的65%。19年1-4月份轴承钢整体产量在减少,建龙、石钢、南钢、中天、济源、本钢等钢厂产量均有减少,邢钢、北满、苏钢、宝特等少部分钢厂产量相比去年同期均有所增加。

图2:2019年1-4月份主要企业轴承钢产量占总产量比重

数据来源:特钢协、上海钢联

二、国内轴承钢市场表现

回顾五月国内轴承钢市场,整体走势有所下降。目前钢管厂、锻造厂基本按需采购,整体需求仍然受到一定制约。终端拿货的积极性有所减弱,观望情绪极其严重,采购积极性的好转仍有待时日。虽然钢厂总产量较去年同比有所下降,但环比有所增加,后期库存压力较难改观。钢材需求淡季即将来临,下游用钢需求面临转弱,预计6月份轴承钢价格或将震荡偏弱。

表1:目前轴承钢钢厂出厂承兑价

三、相关市场信息

1、原料价格:

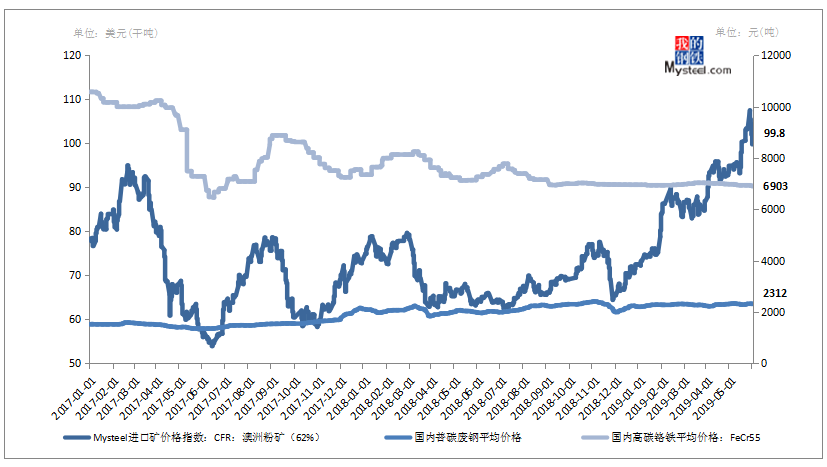

5月进口矿市场价格冲高回落,港口库存持续去库,但是去库幅度放缓,月末价格在99.8美元/干吨。从涨幅来看,铁矿港口现货价格涨势最大,远期现货涨势稍弱,内矿涨幅虽小于进口矿但大于上月。因前期巴西等其他国家发运量处于绝对低位,六月份部分品种到港难以恢复至去年同期高度,铁矿石港口库存仍难累库,预计6月铁矿石价格维持高位震荡;普碳废钢市场稳中趋弱运行,库存呈现下降趋势,月末均价在2312元/吨,较上月末下调0.30%。目前虽然期货、钢坯止跌回弹,但钢厂整体到货良好,且下游需求偏低,废钢支撑力偏弱,预计近期废钢继续主稳偏弱运行;高碳铬铁市场趋弱运行,月末均价在6903元/吨。

图3:2017年以来部分原材料价格变化情况

数据来源:钢联数据

2、下游行业

据中国汽车工业协会统计分析,2019年4月,行业继续承受较快下降的压力;行业产销整体下降的趋势没有有效缓解。当月汽车产销环比和同比均呈较快下降。1-4月,汽车产销降幅比1-3月略有扩大。4月,汽车生产205.20万辆,环比下降19.78%,同比下降14.45%;销售198.05万辆,环比下降21.41%,同比下降14.61%。1-4月,汽车产销838.86万辆和835.33万辆,同比下降10.98%和12.12%,与1-3月相比,降幅分别扩大1.17个百分点和0.80个百分点。

图4:2017年以来月度汽车销量及同比变化情况

数据来源:中国汽车工业协会

四、结论回顾

5月份轴承钢市场,基本面改善持续不及预期,轴承钢市场心态也受到影响,部分市场价格开始小幅回落。再加上目前GCr15价格与45#碳结钢价差有所加大,部分钢厂价差达到了600-800元/吨,使得终端用户采购较为谨慎,市场观望情绪较为浓厚。

目前机械、车船等下游行业的表现并不能令人满意,供需关系面临一定的压力,预计6月份轴承钢市场价格将面临继续调整,震荡偏弱的可能性较大。