概述:2月份国内炼焦煤市场弱势下行,各地煤价均有不同程度下调,成交低迷。在弱稳了几个月之后,冬储以及春节效应对煤价的支撑也逐步消退,进入2月中旬,伴随下游钢材、焦炭等行情的持续大幅走低,炼焦煤内贸和进口市场迎来大范围下调,部分煤矿鉴于销售情况不佳,本月有两次调整,累计幅度在百元左右。就整体而言,包括山西焦煤、神华、冀中能源、淮南、淮北矿业、山东各大矿务局以及平煤等企业本月炼焦煤铁路价均有30-100元/吨不等的累计降幅。地方洗煤厂多跟随大矿节奏,调整幅度相当。进口炼焦煤市场则延续年前跌势,但年后受内贸煤下降影响跌幅有所扩大,贸易商悲观心态加剧,消极抛货迹象明显,整体成交不佳。

一、国内煤炭产销情况

据煤炭运销协会数据统计,2014年1月份全国原煤产量完成29000万吨,同比减少2000万吨,同比降幅6.5%,其中国有重点煤矿原煤产量完成17364万吨,同比减少261万吨,同比降幅1.5%。

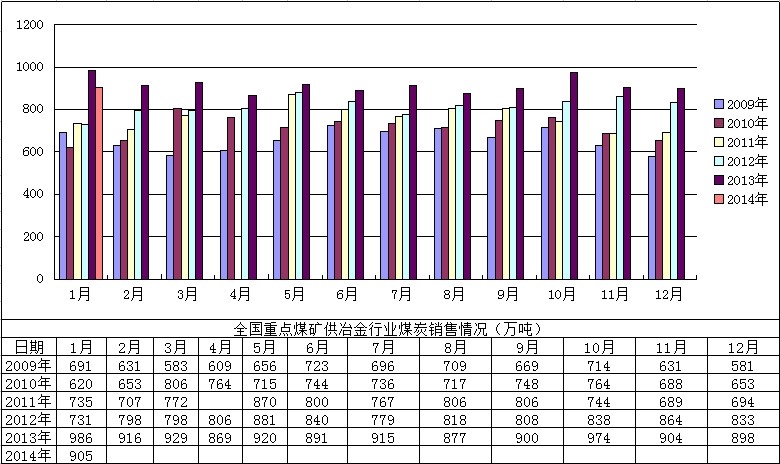

图1:全国重点煤矿供冶金行业煤炭销售情况对比(单位:万吨)

1月份全国重点煤矿供冶金行业用煤完成905.28万吨,同比减少69.96万吨。各省完成情况如下:山西省287.46万吨,河南省133.84万吨,安徽省109.28万吨,辽宁省46.47万吨,山东省78.26万吨,黑龙江省41.55万吨,河北省41.12万吨,此外神华集团供冶金行业用煤完成96.43万吨(同比减少13.66万吨)。

二、炼焦煤进出口完成情况

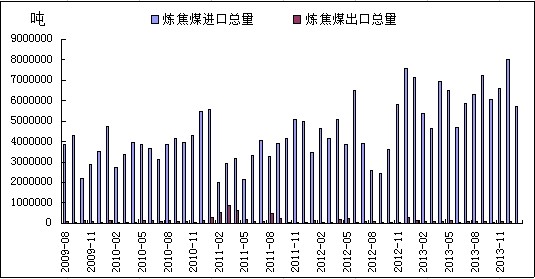

图2:2009-2014年中国炼焦煤进出口情况

1月中国炼焦煤进口总量为570万吨,较上月环比下降28.9%。从分国别数据来看,中国炼焦煤进口量排名前五位的依次是:澳大利亚286万吨,蒙古95万吨,加拿大78万吨,俄罗斯64万吨,美国24万吨,此外,新西兰、哥伦比亚和哈萨克斯坦炼焦煤量分别为:12.4万吨、10.5万吨和1.2万吨。此外,1月中国炼焦煤出口总量为9.7万吨,较上月环比下降91.3%。1月份炼焦煤仅出口至韩国。

三、进口和国内炼焦煤市场表现

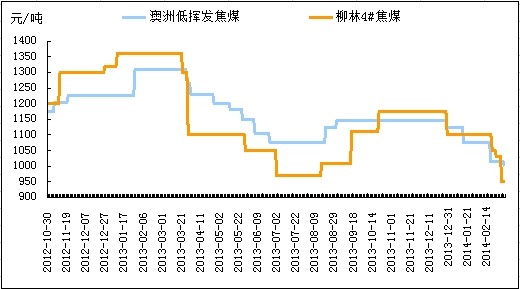

图3:山西吕梁主焦煤和澳洲主焦煤价格走势图

注:参考指标A9.5S0.6V21G85Y17;价格类型分别为:车板含税价和京唐港提货价

(1)进口市场

2月份进口炼焦煤市场延续年前疲软走势,各品种报价较年前均有明显下跌。年后第一周受内贸煤矿挂牌价大范围下调影响,进口炼焦煤市场承压加剧,与此同时,基于此轮价格下调幅度普遍低于预期,市场对于炼焦煤行情的进一步走低预期亦在不断加强中。虽然经历春节小长假后,不少终端炼焦煤库存下降明显,但鉴于当前国内以及港口进口炼焦煤库存都较为充裕,工厂方面并未表现出明显的补库需求,仅有零星采购,节后一周进口炼焦煤市场成交始终偏淡,现货主流呈现有价无市状态。期货市场则表现相对活跃,买卖双方询报盘气氛热烈,但鉴于当前炼焦煤市场下跌趋势依然明显,买方采购显然更为谨慎,询盘多而成交少,主流观望气氛浓厚。进入2月中下旬后,伴随山焦铁路价格补跌40-50元/吨影响,进口炼焦煤市场承压再度加剧,不少贸易商开始消极抛货,报价也较前期有一定幅度下调。其中澳洲优质焦煤北方主港提货价徘徊在1000元/吨左右,而指标稍差的二线焦煤报价也在980元/吨左右,部分贸易商因抛货心态急切,有低于市场主流30-50元/吨左右价格成交,此外,成交不畅的美国、俄罗斯焦煤价格虽也有调整,但依然难以摆脱疲态。临近月末,华北大部分区域再现雾霾天气,唐山丰润区于23日零时启动重污染天气预警响应,河北部分钢铁企业停、限产30%,轧钢企业8:00-20:00全线停产。与此同时,当地政府也于22-23日在唐山、邯郸、邢台等地集中拆除15家钢铁企业高炉16座、转炉3座,压减炼铁产能671万吨,炼钢产能149万吨。短时内对炼焦煤等原料市场造成的利空影响不言而喻。继周初焦煤期货大跌后,现货市场承压进一步加剧,贸易商甩货节奏也在加快,但鉴于下游需求极度疲弱,现货成交情况并不乐观,大部分资源仍处于有价无市状态。截止2月底,澳洲优质焦煤京唐港提货价980-1000元/吨左右,气煤提货价750-760元/吨,美国瘦焦煤日照港提货价950元/吨,俄罗斯高粘结气煤提货价810-820元/吨。基于现货成交较差,期货报价持续下行。目前澳洲优质焦煤低挥发焦煤报133-135美元/吨不等,半软焦煤100元/吨左右。就当前市场而言,下游焦化企业迫于高成本低利润,生产积极性严重受到影响,限产现象和幅度与日俱增,炼焦煤需求量不可避免受到影响,而内贸煤矿在春节假期过后逐步复产,随着后期供给量的增加,供应过剩的局面势必加剧,基于此,进口炼焦煤市场弱势运行格局恐将延续,短期难有改观。

(2)国内市场

华北市场:山西各主流大矿均在月初下调了挂牌价格,幅度多达20-50元/吨。随后由于市场需求持续疲弱,个别大矿又在月中进行了一轮补调,幅度在30-50元/吨。目前山西当地焦化企业焦煤资源充足,受下游钢厂尚未恢复正常运营的影响,焦炭焦炭库存多以消耗为主,焦化企业焦炭库存较高,因此炼焦煤市场成交依旧冷清。下游钢材市场依旧弱势震荡,市场心态整体偏弱,短期无明显需求支撑。焦炭价格持续下探,对炼焦煤市场造成持续冲击,短期依旧面临较大的需求压力。市场方面,临汾安泽炼焦煤弱势看跌,主焦精煤A9.5V20S0.5G87Mt8承兑出厂含税1020元/吨。临汾市蒲县炼焦煤运行维稳,现1/3焦煤A7V33S0.6G>80出厂含税830-840元/吨,成交一般。长治沁源炼焦煤市场弱势看跌,单一洗主焦A8V16S0.5G80出厂含税1020元/吨。晋中灵石炼焦煤市场持稳,肥煤A<8V<33S1.5G90Y>20车板含税830元/吨。大同炼焦煤市场稳定,现弱粘煤G10-15S0.6A6V33唐山到厂含税820元/吨。据悉,目前山西多数煤矿处于半停产状态,短期煤价将延续弱势下跌行情,后期市场无充足市场条件支撑,因此煤价维稳的可能性很小。

节后第一周邯郸地区炼焦煤价格平稳为主,少数煤种市场采购价小幅下调。自月初国内多数煤矿价格下调后本月中旬均表现平稳,市场成交持续低迷。据了解,年后邯郸地区焦化企业限产力度都有所加大,平均开工率仅60-70%,经过两周左右的消耗库存,焦煤库存可用天数有所下降,但在煤焦价格持续下跌的格局下,市场以看跌为主,焦企方面采购谨慎,市场表现仍为低迷。进入中旬以后,邯郸地区炼焦煤市场采购价格陆续出现小幅下跌,其中采购山西地区瘦煤及贫瘦煤采购价降幅70元左右,山东地区1/3焦采购价降50元,2月中下旬当地焦煤及肥煤等主要煤种也有60-70元/吨下调。经过过去连续近三周的库存消耗期,据了解下游多数焦企焦煤库存已接近最低,但近日市场成交仍相对低迷,主要原因为焦炭价格经过前期的持续下跌,虽然近日跌势趋稳,但悲观气氛仍然笼罩市场,目前现状是焦炭库存高,出货压力持续增加,焦企方面均表示出货为主,对焦煤采购显得极为谨慎,另一方面,由于该地区雾霾问题突出,钢厂减产严重,据统计显示,本月底邯郸地区焦化厂开工率也是不增反减,故短期内焦煤需求量将不会有明显提升。综上,预计下月邯郸炼焦煤仍以弱势下行为主。

华东市场:本月华东炼焦煤市场弱势下行,山东、安徽等地大矿炼焦煤价格均有不同程度下调,普遍降幅在30-50元/吨,此外伴随相关的量价优惠政策。市场方面,钢厂节前补充的焦炭库存有所消耗,开始陆陆续续的从焦化企业采购焦炭,焦化企业的焦炭库存也有所下降,但是这仍然不能很好的解决目前焦炭产能过剩的情况,很多焦化企业仍然被逼限产,甚至一些小型的焦化企业面临倒闭的危机,总的来说,目前焦煤市场的成交仍不是十分理想。在运输方面,前段时间铁路运费的提价对煤矿企业和焦化企业都有所影响,不过现阶段钢厂还不愿意把价格提高,这部分运费主要还是由这些企业来承担,有一些企业开始打算往汽运方向发展。预计后市焦炭价格还将进一步走低,对焦煤市场来说,还将面临更大的销售压力。整体而言,华东炼焦煤市场将会延续弱势,后市不排除继续下行的可能。

华中市场:河南大矿挂牌价下调幅度30元/吨,降后平顶山主焦煤出厂含税价1070元/吨,1/3焦煤出厂含税价1000元/吨;鹤壁瘦煤量价优惠政策调整,即由此前的0.5万吨10元、1万吨20元、1.5万吨30元,调整至0.5万吨10元、1万吨30元,调整后出厂含税价900-910元/吨;湖南娄底主焦煤A7V24S0.7G80-83Y17-19MT7车板含税价1150元/吨,包括40元/吨的保量加价。市场方面,民营煤企基本已开工,大矿也基本满负荷生产,煤炭产量供应过剩逐渐显现,对当地煤价形成不利支撑;与此同时,下游焦炭市场整体继续弱势运行,前期焦炭大幅下探成为了钢厂和焦化厂打压焦价的主要理由;钢厂方面鉴于盈利状况不佳,仍以打压煤价和降库存为主,炼焦煤成交较差,煤企库存呈现增长态势。短期在供给过剩,下游需求持续低迷的情况下,华中炼焦煤市场恐延续弱势,难言乐观。

西南市场:年后云南方面国有部分大矿逐步恢复正常生产,曲靖、宣威及丽江等炼焦煤主产区地方煤矿仍处于关停状态,部分煤矿表示元宵节后开始恢复正常生产,而个别煤矿表示预计将延迟至3月初旬。另据笔者从洗煤厂方面获悉,该地区洗煤厂基本上均处于停产状态,负责销售人员表示,目前煤矿均处于关停状态,洗煤厂则“无煤可洗”,节前有一定存货的洗煤厂以销售节前库存为主,但库存量并不大。随着元宵节后煤矿开始动工生产,洗煤厂则逐渐恢复正常生产。从市场方面来看,节后国内钢材及焦炭市场继续表现弱势下行走势,华中及华东地区钢厂焦炭接收价格普遍下调50-100元/吨,国内主要地区焦炭价格累计降幅达200元/吨左右。受此影响,自2月1日起,国内炼焦煤市场呈现普跌走势,山西焦煤、冀中能源、兖矿集团、新汶矿业集团、河南煤化、淮南矿业及淮北矿业等国有大矿对炼焦煤价格均有不同程度的下调。所以,在国内焦炭及炼焦煤市场整体弱势下行影响下,云南地区焦炭市场开始显现松动迹象,面对下游钢厂降价诉求及焦企库存压力,云南部分焦企表示,2月份云南地区焦炭下降态势明显,等外级冶金焦、品级焦降幅或在30元/吨、50元/吨。在该地区焦炭市场弱势看跌影响下,云南地区炼焦煤市场难言乐观,然而在目前煤矿停产状态下,炼焦煤资源趋紧运行,一定程度上将短暂支撑煤价。考虑外围市场行情普遍偏弱,后期西南市场不可避免受到影响并承压下行。

四、焦炭市场表现

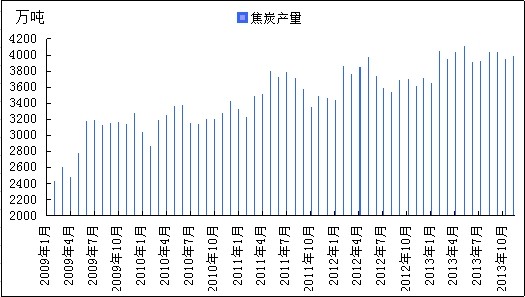

图4:2009-2014年焦炭产量走势图

2月份国内焦炭市场持续弱势下行,成交低迷。受下旬雾霾天气困扰,华北部分钢厂陆续加大力度限产,致使焦炭市场降价预期普遍强烈,部分钢厂已对采购价格作出新一轮下调,预计下月市场仍以下跌为主;华东局部地区价格跌势同样明显,钢企方面艰难支撑,接货愈为谨慎,本月对焦炭价格压制力度加大,悲观情绪笼罩下,市场报价显得较为混乱,实际成交情况较差,市场将持续走弱;西南市场跌势相对滞后,市场成交同样偏低迷。截止本月末,唐山地区二级冶金焦到厂含税价1210-1250元/吨,准一级冶金焦到厂含税价1260-1320元/吨,邯郸地区二级冶金焦到厂含税1120元/吨,邢台地区准一级冶金焦到厂含税1160-1210元/吨,长治地区二级冶金焦出厂含税950-1030元/吨。另据本网港口焦炭同口径库存统计数据显示:截止2月28日,天津港242万吨,较前一周增加6.9万吨;连云港36万吨,较前一周增加3万吨;日照港25万吨,较前一周增加5万吨。

五、宏观及终端市场表现

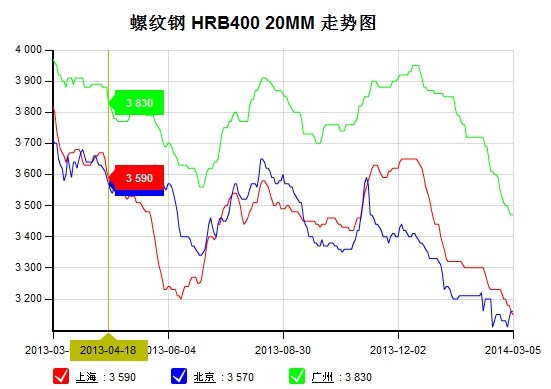

图5:Mysteel统计螺纹钢HRB33520MM三地价格走势图

截止26日,2月钢价呈现弱势下跌的走势,钢材综合价格指数月环比下跌了1.53%。分品种看,长材价格指数下跌了1.9%,扁平材价格指数下跌了1.1%。铁矿石价格也呈现下跌的走势,铁矿石综合价格指数月环比下跌3.82%,进口矿价格下跌了5.6%,国产矿价格下跌了0.63%,基本符合上月预期。宏观方面,2月汇丰中国制造业PMI初值降至48.3,为去年7月以来最低水准。新订单分项指数初值亦降至荣枯线下方的48.1,创七个月最低水准且为七个月来首度跌破荣枯线。结合近期PPI、PMI、MYBCIC等多项数据判断,今年一季度中国经济增长恐面临一定下行风险。此外,从各地政府公布的2014年经济增速来看,地方投资的积极性明显降低。展望3月份钢材市场,在宏观经济基本面没有利好,产业基本面没有改善的背景下,钢铁价格仍有下行空间,但随时可能受供需关系改善以及金融市场的变化而企稳甚至震荡向上。

六、3月炼焦煤市场预测

新年伊始,炼焦煤市场笼罩在各种利空因素之下,伴随焦钢行情的持续大幅走低,炼焦煤市场下行的节奏也在逐步加快。展望3月份市场,弱势下行的趋势是否会延续呢?我们将从以下几个方面做简要分析:

下游方面:截止3月4日,我的钢铁网钢材综合指数为123.55,较去年同期下降12.53%;焦炭综合指数为1104.8,较去年同期下降29.34%。进入2月中旬以后,冬储以及春节效应对煤价的支撑逐步消退,而钢材、焦炭行情的持续下行在一定程度上也加剧了炼焦煤市场走弱的步伐。临近月末,受华北地区严重雾霾天气影响,河北地方政府出台相关政策严控钢铁产能,短时内对炼焦煤等原料市场造成的利空影响不言而喻。继上月国内大矿炼焦煤铁路价格大范围调整后,针对当前炼焦煤市场高库存低需求的特征,下游焦钢企业对于3月份行情继续走低的预期颇为强烈。

库存方面:据我的钢铁网对50家样本钢厂及53家独立焦化企业炼焦煤库存调查数据显示,截止2月28日,总库存量为1059.23万吨,较前一周相比减少25.02万吨,环比降幅2.31%。节后几周,国内焦钢企业一改往年补库的习惯,库存普遍呈现下降趋势,这与年后钢材行情持续走低不无关系。与此同时,港口进口炼焦煤总库存虽然较春节前有明显下降(1月24日1246万吨,2月28日1187.5万吨),但从分港口统计数据来看,除防城港有近50万吨的显著下降外,其他港口均呈现高位盘整,库存积压现象严重。就目前的供需形势来看,煤价难以得到支撑,反弹几乎无望。

价格方面:在刚刚结束的2月份里,国内炼焦煤市场承压下行,主流大矿降幅在30-50元/吨不等,部分大矿迫于销售压力进行两次调整,个别煤种累计跌幅高达百元。加上年前部分大矿调整的幅度,从市场走弱趋势显现开始主流大矿炼焦煤价格累计下调幅度在80-100元/吨居多,进口炼焦煤累计跌幅近300元/吨。反观焦炭市场,多数企业累计跌幅已近200元/吨左右,焦化企业亏损情况在本月有加剧之势,限产动作也愈发频繁。对比内贸煤、焦价格不难发现,两个市场已然极不对称,随着后期焦炭行情的进一步下滑,炼焦煤承压下行的概率也在不断加大,而进口焦煤在如此低迷的市场环境影响下不可避免将延续探底之路。

综上,3月份炼焦煤市场恐延续弱势下行走势,疲态难改。

责任编辑:马育华021-26093271 资讯监督:021-26093200